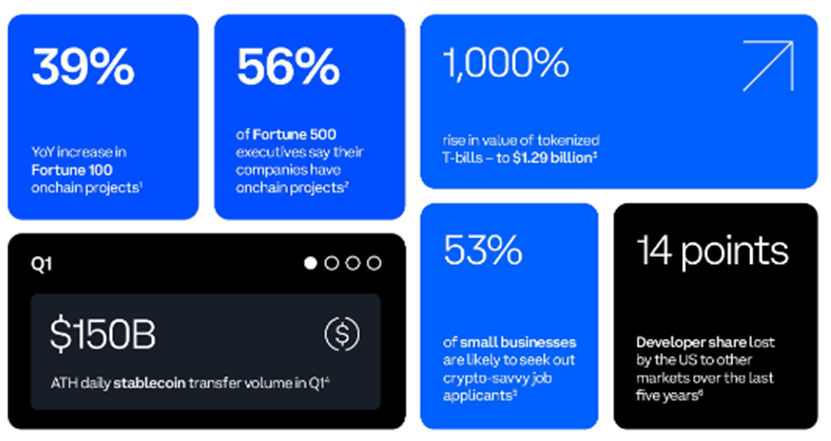

美國的頂級上市公司比以往任何時候都更忙于鏈上。根據 The block 為 Coinbase 進行的研究,財富 100 強公司宣布的加密貨幣、區塊鏈或 web3 計劃的數量同比增長 39%,并在 2024 年第一季度創下歷史新高。一項對財富 500 強公司高管的調查發現,56% 的人表示他們的公司正在開發鏈上項目,包括面向消費者的支付應用程序。活動的增加增加了制定明確的加密規則的緊迫性,這些規則有助于將加密開發人員和其他人才留在美國,履行其更好訪問的承諾,并使美國在全球加密領域處于領先地位。

金融領域許多最值得信賴的品牌和產品都在擁抱區塊鏈技術和加密貨幣,推動創新,并為廣泛采用比特幣 ETF 提供了通道。

- 當然,現貨比特幣 ETF 的出現也帶來了被壓抑的大量需求。如今,比特幣 ETF 管理的現貨資產總額超過 630 億美元。5 月 23 日,美國證券交易委員會批準了交易所申請上市和交易現貨以太坊 ETF( 待 S-1 批準 ),進一步擴大了對熟悉、可信產品的現貨加密貨幣的訪問,并刺激了采用。

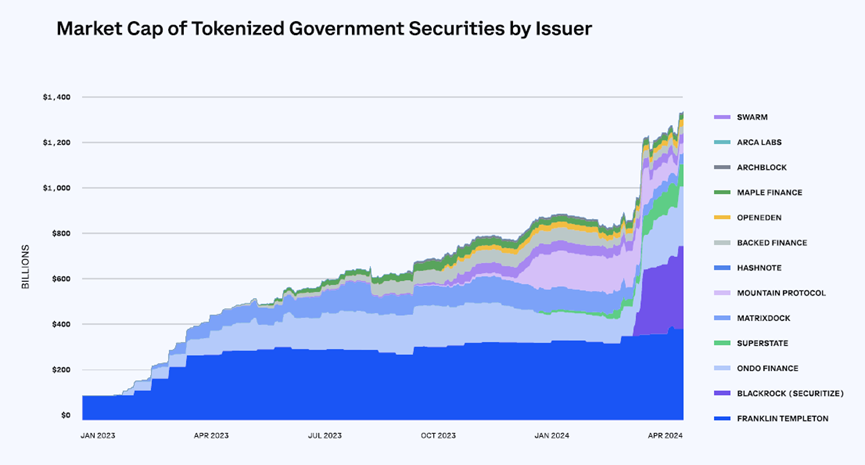

- ETF 之外 – 鏈上政府證券正在推動對現實世界資產代幣化的新興趣。最近的高利率刺激了對安全、高收益的美國國債的需求,自 2023 年初以來,代幣化美國國債的價值超過 1000%,達到 12.9 億美元。貝萊德 (BlackRock) 的代幣化美國國債基金 BUIDL 規模為 3.82 億美元,最近超過了富蘭克林鄧普頓 (Franklin Templeton) 的 3.68 億美元基金,成為最大的代幣化美國國債基金;加密對沖基金和做市商正在使用 BUIDL 作為交易代幣和代幣的抵押品。到 2030 年,代幣化資產市場預計將達到 16 萬億美元——相當于今天歐盟的 GDP 規模。

- 與 Coinbase 一起,全球支付巨頭貝寶 (PayPal) 和 Stripe 也在讓穩定幣變得更容易使用。通過 Circle, Stripe 上的商家現在可以通過以太坊、Solana 和 Polygon 接受 USDC 支付,并自動轉換為法定貨幣。PayPal 為大約 160 個國家的穩定幣用戶提供跨境轉賬服務,不收取任何交易費用,而在 8600 億美元的全球匯款市場中,平均收費為 4.45% 至 6.39%。2023 年,穩定幣的年結算額達到 10 萬億美元,是全球匯款額的 10 倍多。

- 但這種進步不僅是自上而下的,而且是自下而上的:小企業——美國最受信任的機構——也在冒險進入加密領域大約十分之七 (68%) 的人認為加密貨幣可以幫助解決他們至少一個財務痛點,其中最大的是交易費用和處理時間。

在 Coinbase,我們贊揚 tradfi 在更新系統方面取得的進展,并從數據中得出一些結論:

- 當務之急是,美國必須培養越來越需要的人才,而不是繼續向海外流失。美國的開發者份額繼續下降,在過去 5 年里下降了 14 個百分點;如今,只有 26% 的加密貨幣開發人員來自美國。在《財富》500 強企業 (Fortune 500) 的高管中,對可獲得的、值得信賴的人才的擔憂,已經超過了對監管的擔憂,成為企業采用人才的最大障礙。在小型企業中,有一半的人表示,他們下次招聘財務、法律或 IT/ 技術職位時,可能會尋找熟悉加密貨幣的候選人。明確的加密規則是將開發者留在美國的關鍵,也是美國繼續在尖端技術創新方面引領世界的關鍵。

- 同樣重要的是,要確保這項技術能夠實現其提供更好訪問的承諾——無論是對于需要金融服務的使用加密貨幣的公司,還是更重要的是,對于需要金融服務的服務不足的人。對于未獲得銀行服務和未獲得銀行服務的人來說,大約一半 (48%) 的財富 500 強企業的高管表示,加密貨幣有可能增加進入金融體系的機會和創造財富的能力。對于使用加密貨幣的公司,一位財富 500 強企業高管指出,銀行可以通過尋找更多與之合作的方式來鼓勵創新。

- 需要在這一領域發揮領導作用。財富 500 強企業高管對此表現出了濃厚的興趣:79% 的人希望與美國的合作伙伴合作 ( 高于一年前的 73%),72% 的人認為擁有美元支持的數字貨幣 ( 相對于日元 ) 可以保持美國經濟的全球競爭力。

加密貨幣是貨幣的未來。這份研究報告是我們自 2023 年 6 月以來的第四份研究報告,也是對企業采用情況的逐年調查,是 Coinbase 在我們的綜合活動中發布的最新報告,旨在向公眾宣傳加密貨幣、區塊鏈和其他 web3 技術在更新全球金融體系方面可以發揮的作用,以造福企業和消費者。

美國頂級上市公司

美國的頂級上市公司比以往任何時候都更忙于鏈上。

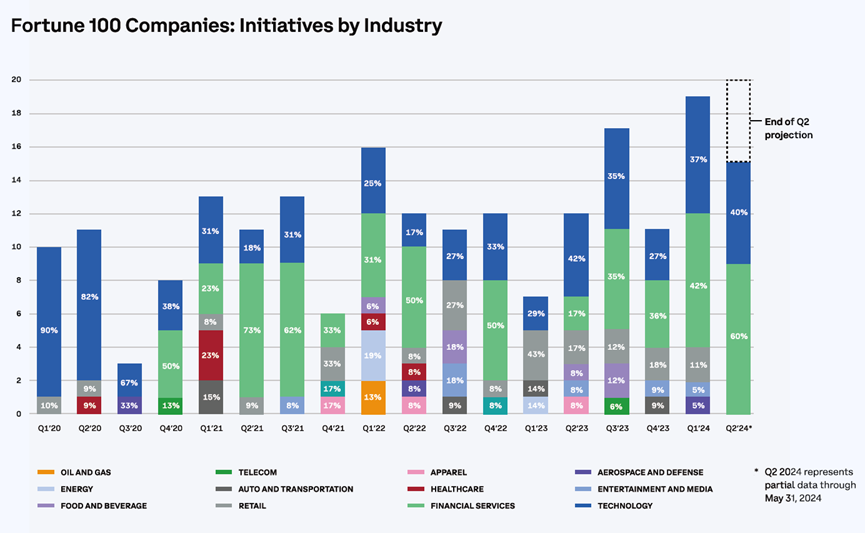

- 在財富 100 強 (Fortune 100) 中,2024 年第一季度正在進行的鏈上項目數量創下了紀錄。

- 財富 100 強宣布的鏈上計劃數量同比增長 39%。

- 2024 年宣布的計劃中,處于后期階段的比例比以往任何 12 個月都要大:年初至今為 59%,而 2023 年為 52%,2022 年為 43%。

- 在美國證券交易委員會 (SEC) 提交的文件中,比特幣和穩定幣的提及率在第一季度創下新高。

加密貨幣正在幫助傳統金融更新已有百年歷史的金融體系。

- 雖然過去三年是區塊鏈的實驗年,但科技和金融服務已經找到了最適合市場的產品。今年第一季度,這兩個行業在財富 100 強的鏈上計劃中占到八分之一,與 2023 年相比,這一趨勢進一步加劇,當時它們占到近六分之一。

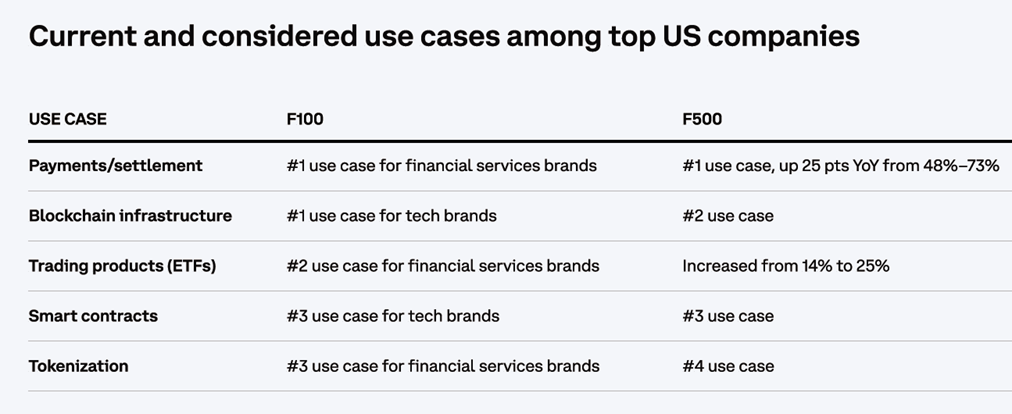

- 在金融領域:比特幣 ETF 推動了大多數舉措,美國銀行 (Bank of America)、富國銀行 (Wells Fargo) 和摩根士丹利 (Morgan Stanley) 開始向其經紀和理財客戶推出這些產品。高盛 (Goldman Sachs)、摩根大通 (JPMorgan) 和花旗 (Citi) 已成為比特幣 ETF 的授權參與者。花旗和高盛都進行了代幣化測試。

- 在科技方面:谷歌宣布并推出了可以在其搜索引擎上直接搜索區塊鏈信息的功能。谷歌還通過充當幾個新區塊鏈的驗證器來宣布基礎設施支持。微軟參與了用于資產代幣化的新區塊鏈網絡 (Canton network) 的測試。IBM 與 Casper Labs 合作,以一種基于區塊鏈的方式幫助公司審計用于訓練人工智能模型的數據。

對使用鏈上技術進行面向消費者的交易 ( 不僅僅是后端系統 ) 感興趣的不僅僅是財富 500 強企業金融服務品牌,還包括零售、醫療保健和包裝消費品,具體包括:

- 探索加密貨幣作為偏遠或全球地區的一種支付方式

- 執行游戲賺取機制以增強電子游戲體驗

- 讓醫療保健患者和客戶使用數字錢包支付產品和服務

- 接受加密醫療捐贈

- 基于區塊鏈和 NFT 的餐廳忠誠度計劃

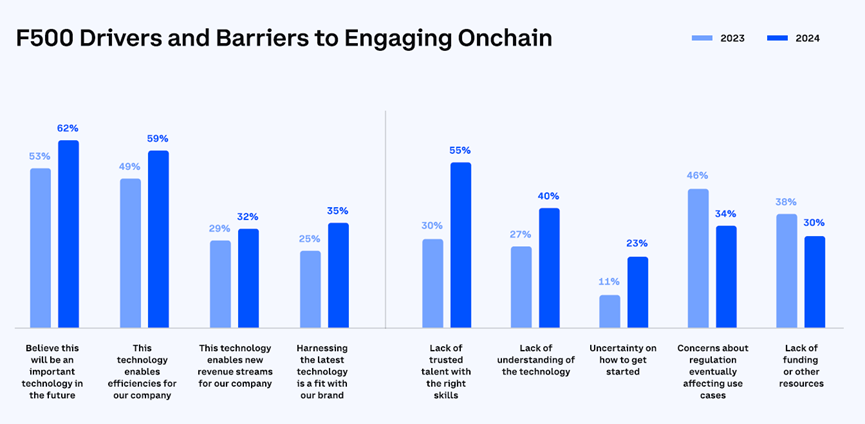

人們對財富 500 強企業的態度逐年變化,表明人們越來越認識到這項技術的重要性

- 財富 500 強企業高管表示,2024 年鏈上項目的平均預算為 950 萬美元。大多數財富 500 強企業高管表示,他們的公司將在未來兩年內保持或增加加密和鏈上項目的預算。

- 這些項目的主要驅動因素包括:技術對未來很重要,與他們的品牌相契合,提高公司效率,創造新的收入來源

- 在目前沒有計劃任何舉措的財富 500 強企業公司中,一些最大的障礙包括缺乏值得信賴的熟練人才——值得注意的是,這方面的份額同比增長了近一倍——以及對如何開始使用這項技術缺乏理解和不確定。對最終會影響用例的監管的擔憂大大減弱了。

財富 500 強企業 參與鏈上的驅動因素和障礙

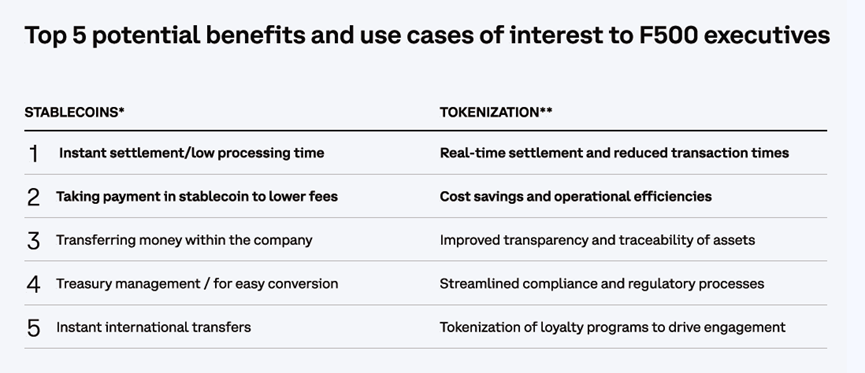

大多數頂級公司都對穩定幣和其他類型代幣的潛在好處感興趣,特別是對于更快、更便宜的交易。

- 十分之七的財富 500 強企業高管有興趣了解更多關于穩定幣用例的信息,主要是即時處理時間和更低的手續費

- 86% 的人認識到資產代幣化對他們公司的潛在好處。

- 35% 的人表示他們的公司目前正在計劃代幣化項目 ( 包括穩定幣 )。

穩定幣

- 自 2023 年第三季度以來,每日穩定幣交易量一直在上升,在 2024 年第一季度達到了 1500 億美元的歷史新高。

- 穩定幣的年結算量在 2023 年達到 10 萬億美元,是全球匯款量的 10 倍以上。

- 自 2024 年初以來,美國證券交易委員會 (SEC) 文件中提到的穩定幣呈上升趨勢,增幅顯著。

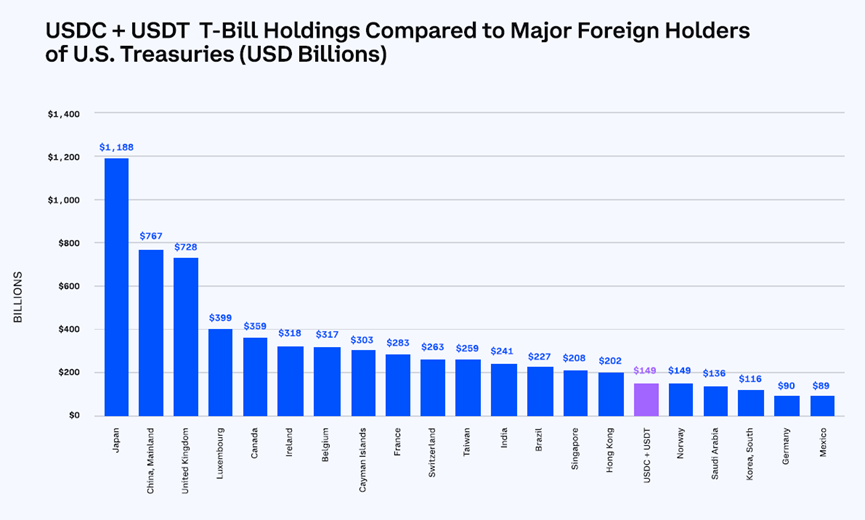

- 到 2024 年第二季度,USDC 和 USDT 的發行者持有的美國國債 ( 作為他們發行的穩定幣的儲備 ) 與挪威、沙特阿拉伯和韓國一樣多

- 值得注意的是,盡管穩定幣缺乏明確的規則,但這種勢頭正在增強——盡管許多行業分析師推測,離岸 Tether 的 USDT 的主導地位至少部分是由于這種監管真空和最近影響 USDC 的事件。雖然對監管的擔憂已經消退,成為加密貨幣 / 鏈上應用的整體障礙,但超過一半的財富 500 強企業高管認為這是他們采用穩定幣的一個障礙。

案例研究 1:PayPal 的 PYUSD

2023 年 8 月,支付巨頭 PayPal 在以太坊網絡上推出了 PayPal 美元穩定幣 (PYUSD),然后在 Venmo 上向其 6000 萬用戶開放。PYUSD 是與 Paxos 合作開發的,以美元存款和短期美國國債為后盾,10 個月的流通量達到 4 億美元,4 月份的日交易量達到 6000 萬美元,創歷史新高。自 8 月以來,流通中的 PYUSD 供應量增加了 600% 以上。美國證券交易委員會最近發出的與 PYUSD 有關的傳票得到了遵守,穩定幣繼續正常運行。

「穩定幣目前是區塊鏈的殺手級應用,它們對于美元作為全球儲備貨幣的地位至關重要。」

—— Jose Fernandez da Ponte, Paypal 區塊鏈、加密和數字貨幣高級副總裁兼總經理

案例研究 2:摩根大通旗下的 JPMCoin

全球領先的金融機構摩根大通自 2015 年以來一直投資于數字資產領域,并于 2016 年開發了 Quorum 區塊鏈。它在 2020 年成立了 Onyx 的官方數字資產業務部門。Onyx 的核心產品是 JPMCoin,這是一個用于銀行內部的基于分布式賬本的支付系統。

盡管 Onyx 在私人賬本上運營,使得數據難以核實,但摩根大通的高管們分享了令人印象深刻的數據,突顯了摩根大通幣的增長和采用——包括它現在每天處理價值 10 億美元的交易,預計這一數字將在未來一兩年內上升到 100 億美元。

提供可編程支付功能和將 JPMCoin 結算功能擴展到第三方平臺的其他舉措,以及 Onyx 高管的公開評論,表明摩根大通正在尋求通過 JPMCoin 創造網絡效應,這將使 Onyx 成為頂級的代幣化平臺。

非穩定幣代幣化

- 到 2030 年,代幣化資產市場預計將達到 16 萬億美元——相當于歐盟目前的 GDP 規模。

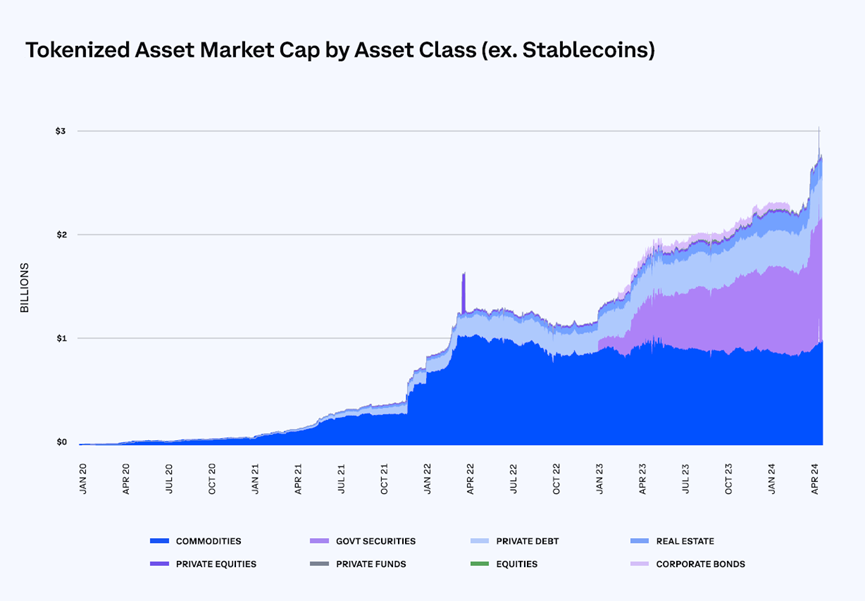

- 雖然穩定幣是代幣化增長的主要驅動力,但現實世界資產的代幣化 ( 其價值存在于區塊鏈之外 ) 也在上升。代幣化的非穩定幣資產總價值已達到約 30 億美元,自 2023 年初以來增長了一倍多。而且這個數字只包括可公開追蹤的資產——據香港金融管理局估計,還有 39 億美元的債券被代幣化。

- 政府證券正在推動現實世界的資產代幣化,并且是以貝萊德 (BlackRock) 和富蘭克林鄧普頓 (Franklin Templeton) 為首的美國知名品牌進行代幣化的唯一資產類別。最近的高利率刺激了對安全、高收益國債的需求,使代幣化的美國國債產品的價值從 2023 年 1 月的 1000% 以上,到 2024 年 5 月 31 日達到 12.9 億美元。這些證券的收益率達到了 30 年來的最高點。

- 在代幣化國債之前,人們的興趣集中在商品上,雖然它們的代幣化價值被飆升的政府證券所掩蓋,但更多的鏈上用戶持有基于商品的代幣化資產,而不是任何其他代幣化資產類型 ( 除了穩定幣 )

- 黃金是迄今為止排名第一的大宗商品,幾乎占了全部 10 億美元的代幣化商品

- 公鏈上的代幣化貸款的總價值從 2020 年 10 月的近零增長到 2024 年 4 月的 4 億多美元。貸款類型已經多樣化,包括貿易融資、基于收入的融資和房地產融資等類別,這表明近年來,代幣化貸款空間已經擴展到為更多類型的借款人和用例提供融資。

案例研究 3:富蘭克林鄧普頓的 FOBXX

2019 年,全球最大的資產管理公司之一富蘭克林鄧普頓 (Franklin Templeton) 推出了美國國債貨幣市場基金 FOBXX,讓投資者通過一個可信賴的渠道進入政府貨幣市場。通過代幣化基金,Franklin 擴大了投資者對鏈上產品的訪問權限,并在公鏈上發行和交易所有權。該基金的 BENJI 代幣首先部署在 Stellar 區塊鏈上,然后擴展到 Polygon 網絡。截至 5 月中旬,FOBXX 管理的資產規模為 3.6 億美元。

該公司還于 2019 年開始在 Provenance 和 Stellar 區塊鏈網絡上作為節點驗證器運營,此后將這些業務擴展到支持以太坊、Polkadot、Cardano 和 Solana 等主要區塊鏈網絡,在構建更廣泛的區塊鏈生態系統中發揮了關鍵作用。

「我們一直在發行、交易和將資產納入投資組合的市場基礎設施已有 50 年歷史……我們開始看到,區塊鏈技術有很多方法可以極大地改善這一點。有很多方法可以縮短處理時間,獲得更多實時信息,并實現 24/7/365 的交易,因為我們生活在一個全球化的世界中,我們的業務全天候運行。」

—— 富蘭克林鄧普頓 (Franklin Templeton) 數字資產主管桑迪·考爾 (Sandy Kaull) 說

案例研究 4:貝萊德的 BUIDL 基金

全球資產管理領導者貝萊德 (BlackRock) 于 2024 年 3 月 20 日在以太坊網絡上推出了首個代幣化基金——貝萊德美元機構數字流動性基金 (BlackRock USD Institutional Digital Liquidity fund,簡稱 BUIDL),引起了轟動。

與知名數字資產證券公司 Securitize 合作,貝萊德的 BUIDL 基金為合格投資者提供了賺取美國國債收益率的機會。該基金的目標是每個代幣的穩定價值為 1 美元,并將每日應計股息作為新代幣直接存入投資者的錢包。

BUIDL 生態系統的早期參與者包括加密領域的知名企業,如 Anchorage Digital Bank NA、BitGo、Coinbase 和 Fireblocks。貝萊德 (BlackRock) 是該基金的投資經理,紐約梅隆銀行 (Bank of New York Mellon) 是資產的管理人和托管人。普華永道 (PricewaterhouseCoopers) 將擔任 2024 年年終審計。

自 3 月份以來,BUIDL 取得了巨大的增長,在管理的資產規模上超過了富蘭克林鄧普頓 (Franklin Templeton) 的 FOBXX,占據了 13 億美元代幣化美國國債市場的近 30%。

「我相信這項技術將會非常重要。我相信下一代市場,下一代證券,將是證券的代幣化。如果我們能有一個分布式賬本,我們知道每個受益所有人,每個受益賣家,我們都有誰在買,誰在賣,即時結算的代碼,它會改變整個生態系統。」

—— 貝萊德董事長兼首席執行官拉里?芬克

作為美國最受信任的機構,小企業也在冒險進入加密貨幣和區塊鏈技術領域

- 在對加密技術有所了解的小型企業中,53% 的企業在下次招聘財務、法律或 IT/ 技術職位時,可能會尋找了解加密技術的求職者——這一比例表明,熟練人才的稀缺可能會阻礙小型企業的發展

- 超過一半的人認為采用穩定幣將有助于開辟新的商業機會。

他們被加密貨幣所吸引,因為它更便宜,更快

- 交易費用和處理時間是小企業最大的財務痛點

- 大約十分之七 (68%) 的人認為加密貨幣可以幫助解決他們的至少一個財務痛點

- 四分之三 (76%) 的人對加密貨幣的任何好處都感興趣。

區塊鏈用例

人們的醫療記錄以多種形式存在——想想醫生辦公室架子上那些手寫或打印的文件吧。

Acoer 使用區塊鏈技術幫助公共衛生組織收集、組織和分析大量醫療保健數據,以更全面地了解公共衛生狀況,從而實現更好的公共衛生成果。

世界各地的小農戶往往沒有銀行賬戶或沒有銀行賬戶,被排除在全球供應鏈之外。BanQu 使用區塊鏈技術讓小農戶能夠進入金融系統進行會計和支付,從而擴大他們的影響力并參與全球經濟。

每年,超過 1 萬億美元的未使用庫存,包括原材料和成品,都被浪費在倉庫里。庫存跟蹤公司 Queen of Raw 利用區塊鏈技術幫助公司更好地跟蹤并充分利用其庫存。

穩定幣案例:Compass Coffee

Compass Coffee 是一家擁有多年經驗的咖啡品牌,在華盛頓特區擁有 18 家門店。目前,該公司每年因信用卡手續費而損失收入,這些錢本可以投資于業務、員工和客戶。

Compass 與 Coinbase 合作,現在為客戶提供用 USDC 支付早晨咖啡的選擇,使信用卡交易費用成為一個有爭議的問題。該倡議強調,2022 年美國商家支付的信用卡交易費用估計為 1260 億美元,是整個美國咖啡店市場規模的 2.5 倍。

它強調,通過使用區塊鏈技術而不是信用卡,這些費用可以大大降低。這也是最近加密貨幣如何逐漸走向主流的一個例子。

「接受加密支付可能會改變我們的業務。我們希望通過接受 USDC 來幫助改變零售體驗。」

—— Michael Haft, Compass Coffee 創始人兼首席執行官