前幾天,微軟股東否決了配置比特幣的提案,直接導致比特幣價格一度跌破 95,000 美元。這一事件再次引發對比特幣作為企業資產配置工具的熱議。作為全球市值前列的科技巨頭,亞馬遜和微軟為何在手握巨額現金儲備的情況下,依然選擇遠離比特幣?接下來,我會從以下幾個角度,剖析它們的決策:

- 微軟為何說「不」?

- 亞馬遜的權衡

- 機會成本與戰略優先級

- 監管與公關障礙

- 市場趨勢的影響

- 亞馬遜是否會另辟蹊徑?

一、微軟為何說「不」?歸根于比特幣的波動性

微軟的股東會議明確否決了將比特幣納入資產配置的提議,理由在于其極高的波動性無法與公司保守穩健的財務戰略相匹配。比特幣雖然被部分投資者視為抗通脹工具,但其價格在短期內的巨大波動使得企業難以將其作為長期價值儲存的手段。

微軟的管理層更傾向于將現金儲備用于戰略收購和研發投資,以保持公司的行業領先地位。而將巨額資金投入比特幣這樣波動性較大的資產,則被認為與企業的長期利益相悖。這種財務上的保守態度也反映了股東們的擔憂,他們更希望微軟維持當前穩健的投資組合。

二、亞馬遜的權衡:創新驅動與風險管控

與微軟不同,亞馬遜因敢于創新和接受高風險投資而著稱。即便如此,亞馬遜在是否投資比特幣的問題上依然持謹慎態度。作為一家擁有多元化核心業務的科技巨頭,亞馬遜需要在創新驅動與財務穩定之間找到平衡。

盡管亞馬遜股東可能支持類似特斯拉的小規模試探性投資,但其主要資源仍需投入到 AWS、人工智能和物流網絡等核心領域。對于亞馬遜來說,盡管比特幣可能提供一定的投資回報,但其高波動性和不確定性讓其難以成為大規模資產配置的優先選項。

三、機會成本與戰略權衡:核心業務的優先級考量

對亞馬遜和微軟而言,比特幣投資不僅僅是風險問題,更涉及機會成本的權衡。兩家公司在云計算、AI 研發等領域的競爭異常激烈,需要持續大量資金投入以維持領先地位。如果將資金轉向比特幣,可能導致這些核心領域的資源投入不足,削弱企業的長期競爭力。

此外,比特幣作為高波動性資產,其收益的不確定性遠高于核心業務的穩定回報。相比將資金用于數字貨幣投資,持續投入核心業務顯然更符合這類企業的長期戰略目標。

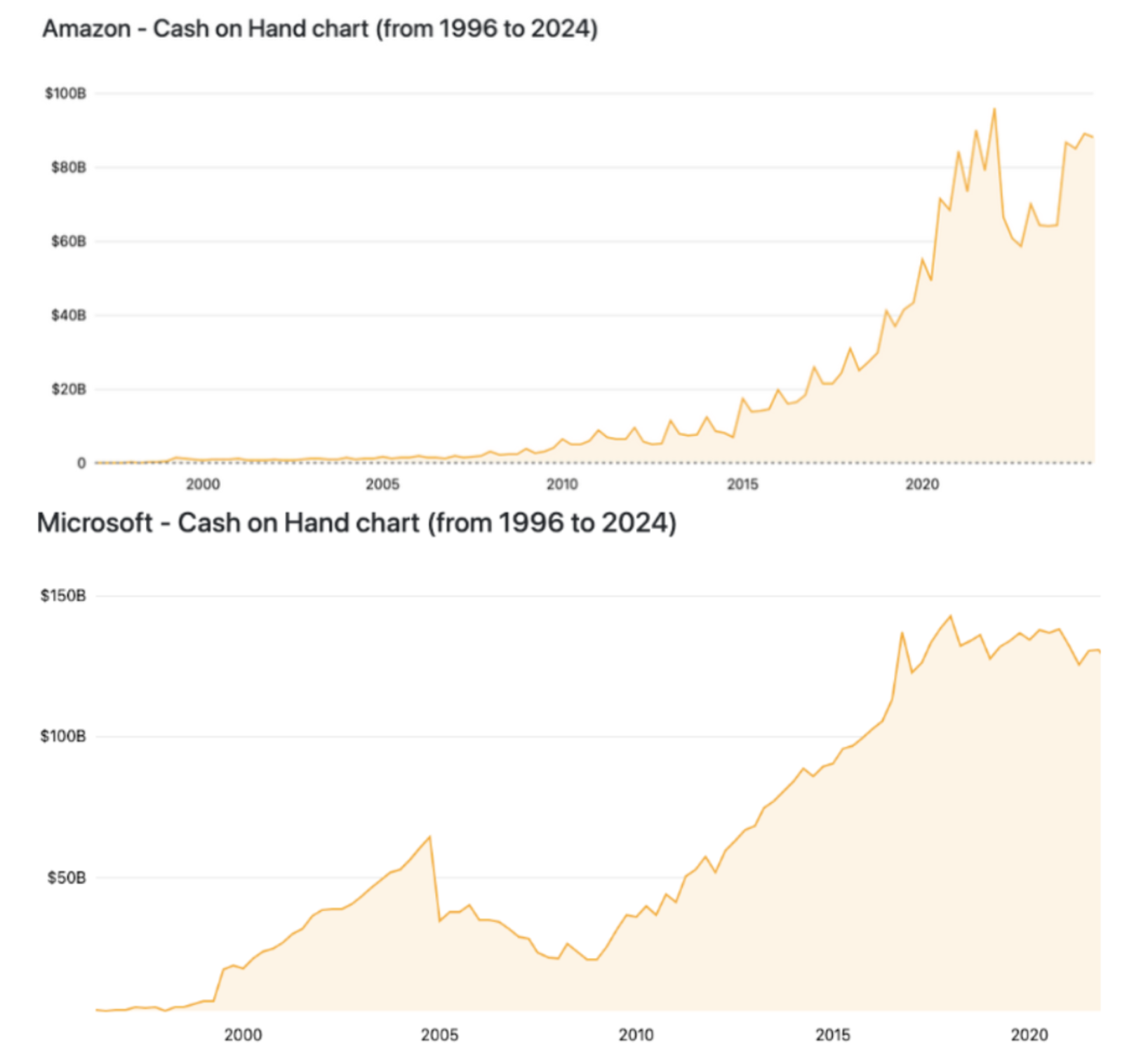

下圖為 1996 年至 2024 年微軟和亞馬遜的現金儲備

四、監管與公關障礙:政策與社會責任的雙重壓力

除了財務考量,監管和公關也是重要的制約因素。比特幣的法律地位和監管政策在不同國家存在顯著差異,而全球主要經濟體對加密貨幣的態度仍不統一,這給跨國巨頭的決策帶來復雜性。同時,比特幣挖礦的高能耗與微軟和亞馬遜的環保承諾形成矛盾。

例如,亞馬遜承諾到 2040 年實現凈零碳排放,而投資比特幣可能引發輿論對其環保立場的質疑,從而帶來潛在的負面公關風險。

五、市場趨勢能否改變巨頭態度?

雖然亞馬遜和微軟對比特幣保持謹慎,但近年來,貝萊德、灰度、富達等機構投資者卻在持續加碼比特幣投資。貝萊德通過旗下信托基金間接持有大量比特幣,并推動比特幣 ETF 合法化;灰度持倉規模超過 65 萬枚比特幣,占據市場流通量的重要份額。這些機構的行動反映了比特幣正逐步轉變為主流資產配置中的重要部分。

科技巨頭與金融機構的財務目標不同,后者更注重長期回報且具備更強的風險承受能力,而亞馬遜和微軟需要確保核心業務的穩定性與持續增長。這種定位差異解釋了為何兩家科技巨頭尚未參與機構投資潮。

六、亞馬遜是否會另辟蹊徑?

亞馬遜和微軟的謹慎態度反映了科技巨頭在比特幣投資問題上的復雜考量。雖然比特幣具備對沖通脹的潛力,但其高波動性、不確定監管環境以及環保爭議,令企業難以大規模涉足。

未來,亞馬遜是否會效仿微軟保持觀望,還是通過試探性投資另辟蹊徑,將成為觀察比特幣企業化發展的重要風向標。這一決策不僅影響企業自身,也可能進一步定義比特幣在主流資產配置中的角色。